トライオートETFのTQQQの自動売買は今年の5月24日から始めました。

開始以降順調に評価額が増えていたものの、9月上旬~10月上旬にかけての株価の下落局面で、トライオートETFの評価額も大きく下落してしまいました。

評価額が下がるのはある程度仕方ないのですが、一番問題なのは、下落の後半時期において、既にリスク許容範囲内のポジションをフルで建ててしまっていたため、利益が出せそうなタイミングでは身動きが取れず売買できなかったことです。

今回は、現状のトライオートETF設定の問題を分析した後、今後適用していく運用ルールについて紹介していきます。

これまでの運用方法

そもそも今までどのように運用していたかというと、正直かなり微妙でして、まず開始時期はトライトートETFの方であらかじめ用意している認定ビルダーの設定を利用していました。

下記は最新の認定ビルダーのバランス順ソート結果です。

以前はこれの上位はすべてナスダック100トリプルで、トップは当時も2億り夫婦さんだったはずです。それで2億り夫婦さんの設定をそのまま使わせてもらっていました。

最初はこれでうまくいっていました。ただ、ナスダックは株価が右肩上がりで高値を日々更新していきます。そして、ついにはビルダー設定の注文範囲を上抜けてしまいました。そうなってくると自分で考えて設定していく必要が出てきます。

自分で考えるにしても、考えるのが面倒 特にノウハウもないため、とりあえず、少しずつ注文レンジを上に移動させていってました。設定値はなんとなくです 笑

もうひとつの転機は、TQQQの新規自動売買発注が停止になったことです。

プロシェアーズ ウルトラプロQQQ(ティッカー:TQQQ)は2021年7月31日以降、セレクトおよびビルダーから新規に自動売買を稼働できません。ご了承ください。

インヴァスト証券

TQQQの取引自体が廃止になることを懸念し、TQQQをやめようか迷った末、TQQQとFASを半々で運用していくことにしました。これで仮にTQQQが完全未対応となっても、FASに移行できると思ったからです。ただ、それぞれの設定値はなんとなく(=何も考えない)でやっていました 笑

9月上旬~10月上旬時の問題点

9月上旬から10月上旬にかけて株価が下落します。このときの私の米株評価額の下落率は3.4%でした。一方でトライオートETFの評価額下落率は10.9%です。米株下落率の約3倍ですね。

これだと、単純に3倍レバレッジであるTQQQを保有してロングしてるのと大差ありません。

以下が当時の状況になります。

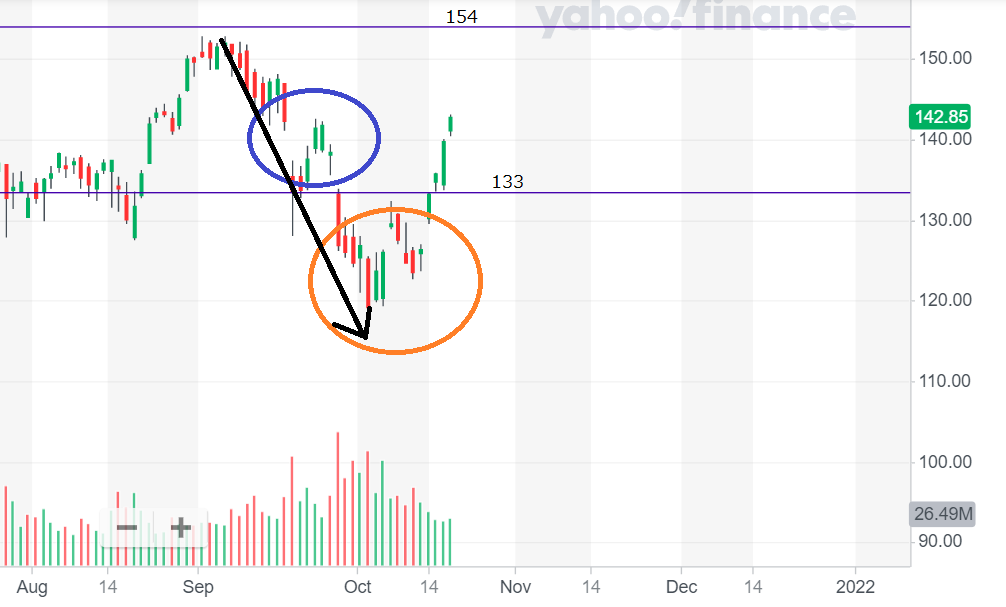

黒の矢印が9月~10月の下落期間です。

注文レンジは154~133の範囲でした。なので青〇の反発時期は少し利益が出てました。

133を下抜けると買い注文が出来なったため、オレンジ〇の部分は全く売買できてません。

本来こういったときにこそ稼いで欲しかったのに。。

トライオートETFに求めるもの

一旦ここで初心に返って、そもそもなんでトライオートETFを始めたかを思い出します。

当時から、資産全体の25~30%前後を米国株長期保有で占めていました。

米国株は長期的には右肩上がりであり、5年10年の単位ではほぼ確実に利益が出る、ただし1年2年の単位ではマイナスになっていることもあるというのが一般的な考えです。

FIRE後に毎年4%取り崩すに際し、大きなマイナスの時期に取り崩すと以降の運用で不利になるため、パフォーマンスを安定させることは、資産を維持させるうえで重要なポイントとなります。

右肩上がりのトレンドにおいて、一時的なマイナスやレンジの動きはノイズです。このノイズから利益を掠め取るのが自動売買。株で自動売買が無料で扱えるのがトライオートETF。株価下落局面でも、そのダメージを緩和できる可能性がある。だからトライオートETFを始めたわけです。

- 株価上昇局面では、長期保有株が利益を出す

- マイナスやレンジの時期は、トライオートETFで小銭を稼ぐ

これが当初考えていた役割分担でした。

ただ、利益を求めるあまり、トライオートETFでも高値更新を追い続けたことで、長期保有株とトライオートが同じような状態になってしまったというのが、今回の問題の原因でした。

今後の対策・新運用ルール

対策として、目的に沿った形でルールを決めて運用していきます。

運用を難しくしているのは、株価が高値を更新するからです。絶対値で設定を決めると、新高値が更新されると適用できなくなり再度検討が必要になります。面倒になって雑な設定をしてしまうことが予想されます。そこで、絶対値ではなく比率で設定値を決めることにしました。

- レンジ上限 高値×0.925

- レンジ幅 高値×0.15

- 利確幅 高値×0.03

- 数量 2で固定

- 本数 必要資金を満たすよう計算して決定

※ 必要資金というのは、株価が仮に0になったとしてもロスカットされないのに必要な額です

これをTQQQとFAS両方で設定します。以下はFASの例です。※ 本数はもう少し減らす予定

大きな下落が来ると身動きが取れなくなるのはひとまず諦めます。

ただ、暴落が来た時には、底で拾うように設定をいれます。このときの条件は下記です。

- TQQQの場合、高値×40%~5%の間で買い注文。利確幅は十分大きくする(高値付近)

- FASの場合、高値×25%~5%の間で買い注文。利確幅は十分大きくする(高値付近)

これらの注文に必要な資金は12万円程度になるので、資金面でのインパクトはそこまでありません。TQQQとFASで比率が違うのは、TQQQはコロナショック時の下落率が73%だったのに対し、FASは87%だったため差をつけています。

上記ルールに基づき、毎週末レートをチェックして高値更新していれば注文を修正する。

このときTQQQは一注文ずつの修正で手間がかかるので、資金額が半分を超えてもある程度で妥協し、FAS側は一括注文できるため、本数で不足分を微調整する方法で対策する。

週1の手順の決まっているメンテなら、さすがのズボラな私でもサボらずやれると思ってます!

最後に、、

と、ここまで書いて感じているのが、レンジ幅を下目に置いているため、取引頻度が少なくなってしまうのではないかということです。取引がない=株が堅調であることを意味するので大きな問題にはならないのでしょうけど。。

で思いついたのが、高値に近いところにはロット数を1にしたものを薄く敷いて、ある程度下がったところからロット数を2にするといった、複数バリエーションのレンジ注文です。ルールさえしっかり決めれば管理が難しくなることは無いと思いますが、現ルールとどちらが良いかは比較検証する必要があるとは思います。

まぁまずは今の株価上昇が一服したら、この新ルールで運用をスタートしてみようと思います!

コメント