Hodo@氷河期FIREは、長期投資と自動売買の二本立ての投資手法を採用しています。

長期投資は王道の投資手法であり広く受け入れられていると思うのですが、自動売買については、正直まだまだ認知されていないかなという印象です。年率20%やら50%とか言うと、投資を勉強されてる方ほど、怪しい・詐欺じゃないか、とか、リスクが高いと判断されることでしょう。

しかし、実際には自動売買は長期投資よりもリスクは低いのです。(もちろん自動売買の手法にもよりますが。)

今回は、自動売買のリスクがなぜ低いかを、他投資商品のリスクと比較しながら説明していきます。

リスクの定義

今回比較するのは、価格変動のリスクです。

リスク(りすく)

一般的には危険を意味する用語だが、経済・金融分野の専門用語としてのリスクは損をするという意味だけではなく、予想通りにいかない可能性(不確実性)をいう。流動性リスク、信用リスク、カントリーリスクなどさまざまな種類がある。

現代のポートフォリオ理論におけるリスク・リターン分析で用いられるリスクは価格変動リスクをさす。価格変動リスクを定量的に分析する場合、金融商品の値動きをもとに、標準偏差などの統計指標で示す。

野村證券

金融リスクは「ボラティリティ」で数値化されます。ボラティリティは変化率の標準偏差であり、価格の上昇・下落の変化率のバラツキを統計値であらわしたものです。

σ=ボラティリティとしたとき、価格の変化が以下の確率で変動するとする考え方です。

±1σの変動 … 68.27%の確率で発生

±2σの変動 … 95.45%の確率で発生

±3σの変動 … 99.73%の確率で発生

だいたい普通の年が1σ以内、よく動いた年で2σ以内、コロナショックやリーマンショック級だと3σ以上となるようなイメージです。

ETFやビットコインのリスク(Pythonコード付き)

比較対象のETFやビットコインのボラティリティを計算していきます。

ボラティリティの計算は簡単で、価格変動率の標準偏差で計算できます。

価格変動率=log(当日の価格/前日の価格)

※logは自然対数

これの期間分の標準偏差を取るのですが、標準偏差は関数が用意されているのでそのままコールします。算出された標準偏差に対し×ルート250日して年率に換算します。

※ 250 は年間の営業日となりますので、ビットコインの場合はルート365倍

主要ETF及びビットコインのボラティリティは下記になります。

| 銘柄 | ボラティリティ |

|---|---|

| VTI | 0.109339 |

| VOO | 0.105441 |

| SPXL | 0.317964 |

| VT | 0.110070 |

| QQQ | 0.133984 |

| QLD | 0.268422 |

| TQQQ | 0.397788 |

| BND | 0.032315 |

| GLD | 0.134470 |

| QYLD | 0.096048 |

| TSLA | 0.367375 |

| BTC/JPY | 0.739609 |

株価指数に連動するものはだいたい10%くらいですかね。レバレッジがかかっていると、その倍数分大きくなってます。債券ETFのBNDは3%と小さく、個別株代表として計算してみたTSLAはかなり大きめ。ビットコインはさらにその倍となっており、値動きの大きさが数値からも読み取れます。

算出された値と、実際の銘柄の値動きのイメージは、感覚的にも一致するのではないでしょうか?

参考までに以下が算出に使用したPythonコードです。

#ダウンロード

import time

import requests

api_key=apiキー

TIC=["QQQ", ... 調べたい銘柄のtickerコード]

try:

HIST

except NameError:

HIST = {}

for i in range(len(TIC)):

key = TIC[i]

if key in HIST:

print("Skip Loading %s ... " % (key))

continue

print("Loading %s ... " % (key))

url = "https://www.alphavantage.co/query?function=TIME_SERIES_DAILY_ADJUSTED&symbol=%s&apikey=%s" % (key, api_key)

r = requests.get(url)

HIST[key] = r.json()

time.sleep(12)

#ボラティリティ計算

import math

import statistics

x=[]

for key in TIC:

if len(HIST[key])==1 :

continue

x=[]

for i in HIST[key]["Time Series (Daily)"]:

x.append(float(HIST[key]["Time Series (Daily)"][i]['5. adjusted close']))

x.reverse()

x2=[]

for i in range(len(x)):

if i==0 :

continue

x2.append(math.log(x[i]/x[i-1]))

stdev = statistics.stdev(x2)*math.sqrt(250)

print("%s %f" % (key, stdev))

※ APIキーは https://www.alphavantage.co/support/#api-key でAlpha Vantage APIの無料キーを入手

自動売買のボラティリティ

続いて、自動売買のボラティリティを計算します。対象は私が運用しているBTC自動売買システムの評価額です。運用期間がそれなりにあって、毎日記録を取っているのが今のところこれだけなので。よって、純粋に手法を比較するうえでの同一条件の比較対象はビットコイン長期投資となります。

算出結果は以下になりました。

| 銘柄 | ボラティリティ |

|---|---|

| BTC自動売買 | 0.303001 |

| (参) BTC/JPY | 0.739609 |

約30%となり、ビットコインのボラティリティの半分以下、約4割となっていました。

ビットコインを長期保有するより、自動売買した方がリスクが低い結果となりました。

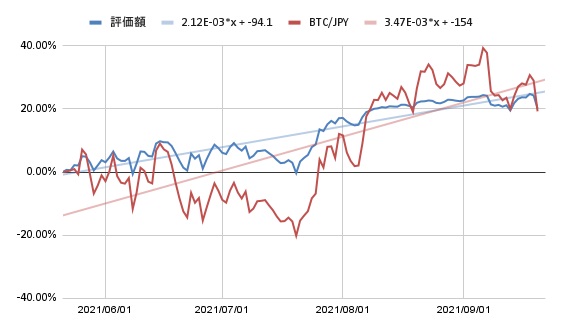

また、下記が約4ヶ月間の自動売買の評価額の推移とビットコインのレートの推移を比較したグラフになります。

青が自動売買、赤がビットコインです。青の方が変化が小さく、赤が大きくなっています。

リターンはこの時点では同じくらいです。

なぜ自動売買の方がリスクが低かったのか

自動売買の方がリスクが低く算出された理由を定性的に説明していきます。

もちろん私が採用している手法に依存するところが大きいのですが、からくりは非常に単純です。

ビットコインの自動売買で何をやっているかというと、

- 一度の注文は運用資金の数十分の1のサイズ

- 現物買いのみ、安いと思ったときに買う

- 買った価格より高くなったときだけ売却する

- 損切しない

基本これだけです。

長期投資を同等に表現すると以下になります。

- 運用資金の全額で購入

- 売却しない

- 損切しない

自動売買側は運転資金の全額買うわけではないのに対し、長期投資の方は全額買っています。価格が変化するときは、ポジションサイズが小さい方が全体での変化率が小さいです。損切もしないので、追加の変化が加わることはありません。当然リスクは全額買う方が高くなります。リターンについてはどちらが良いかは定かではありません。

トライオートETFやリピートFXも基本は上記と似たような考え方で、分割エントリしたり損切しないところは共通。信用取引なので複雑になりますし、売買基準が単純すぎることはありますが、全額一気にどんといくよりはリスクは低減できる点に変わりはありません。

自動売買でも別のタイプのもの、ロング・ショート両方から入ってストップをいれるタイプのもの、いわゆるEAと呼ばれてるものがありますが、私は個人的にはこの手の手法は厳しいと考えています。なぜかというと、若かりし頃にEAの研究をかなりやって駄目だと判断したからです。自分には良いEAを作るスキルが無いなと。(どういった研究をしたかは、また別の機会に。)

自動売買ならではのメリット

リスクの面で自動売買は長期投資より抑えられることが解りました。

もう一点、自動売買には長期投資より優れている点があります。それは確定益が得られることです。

これも当然のことですが、自動売買の方は売買を繰り返すので、確定益が得られます。この確定益は時間が経過するごとにトレード回数が増えて積みあがっていきます。

いま私がやっているビットコインの自動売買ですと、128日間の運用実績として、年率63%のペースで確定益が得られています。確定益の源泉はボラティリティです。ボラティリティは銘柄の特性により決まるものであり、リターンとは違い極端に変化するものではないため、確定益の利回りはそれなりには安定するだろうと推測しています。

そういった意味では、長期投資でこの確定益に相当するものは、配当益になるでしょうか。

現状の自動売買のリスクが約30%、確定益が約60%ですので、

イメージとしてはSPXLやTQQQくらいのリスクで配当利回り60%、リターンはそんなに無い商品に位置します。取引サイズを1/3に調整すれば、QYLDの配当利回りが倍でリスクは同程度のもの、と考えることもできます。なかなか魅力的な商品ではないですかね?

結論

- 自動売買は長期投資より変動リスクが低い

- 運用資金の全額買うわけではなく、損切もしないなら当然といえば当然

- リターンはどちらが良いかは定かではない

- 確定益利回りを配当利回りと置き換えれば、魅力的な商品に見えてくる

Hodo@氷河期FIRE としては、自動売買に大きな可能性を感じています。

もちろんまだ128日程度の実績ですし今後もずっと通用するとも考えてないので、資産形成時期の加速用ととらえています。いずれ自動売買手法にキャッチアップできなくなる時も来ると思います。

運用判断の指標としては確定利回りを見ており、これが十分なペースであれば続けるし、悪化してくるようなら対策し、修正不可能であれば長期投資等にシフトしていくことになるでしょう。

ただ、少なくともFIREするまでは、また、子供が独立するくらいまでは自動売買を続けられればと思います。年金貰う頃には、コードのメンテナンスができるかも怪しいので、さすがにやってない、、かなぁ。

コメント